-

已选 件

- 已售件

-

服务

- √7天无理由退货(拆封后不支持)

- √假一赔三

- √消费者保障服务

商品详情

-

ISBN编号

9787521759723

-

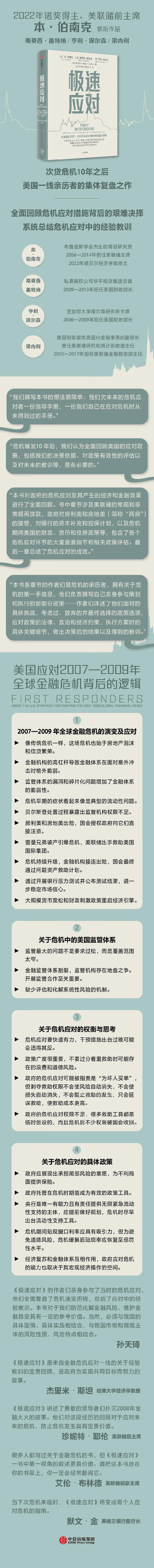

书名

极速应对

-

作者

本·伯南克 著

-

出版社名称

中信出版集团

-

定价

99.00

-

开本

16开

-

出版时间

2023-06-01

-

纸张

纯质纸

-

包装

平装

- 查看全部

编辑推荐

适读人群 : 政策制定部门:制定财政政策、货币政策,研究应对金融风险问题等参考 金融机构:美国市场投资参考

该书由美联储前主席、2022年诺奖得主伯南克领衔,各章作者们基本都亲身参与了当时的危机应对,他们以一线作战时的一手信息为基础,全面回顾危机应对措施背后的艰难决择,系统总结危机应对中的经验教训。

《极速应对》是来自金融危机应对一线的关于经验教训的宝贵回顾,是政府为实现共同目标而努力的故事。

——杰里米·斯坦,哈佛大学经济学教授

《极速应对》讲述了勇敢的领导者们扑灭2008年金融大火的故事。他们对这段经历的回顾对于应对未来的危机、防止危机发生具有宝贵价值。

——珍妮特·耶伦,美联储前主席

很多人都写过关于金融危机的书,但《极速应对》一书中第一视角的叙述更具价值。请把这本书放在你的书架上,你一定会经常翻阅它。

——艾伦·布林德,美联储前副主席

当下次危机来临时,《极速应对》将变成每个人应对危机的指南。

——默文·金,英格兰银行前行长

内容简介

《极速应对》由本·伯南克、蒂莫西·盖特纳、亨利·保尔森和梁内利等人于2019年组织编写,是一线危机应对者对2007—2009年全球金融危机时期美国政府所采取的应对措施的全面回顾。

全书分为18章,作者们亲身参与了当时的危机应对。他们以一线作战时的一手信息为基础,全面复盘了危机演变历程、当时的应对措施以及这些政策措施背后的考量,总结了应对中的经验教训,提出了反思建议。很多改善或继承也体现在2023年3—5月对美国硅谷银行、签名银行、第一共和银行,甚至瑞士信贷银行的风险应对和处置中,每家出险银行从爆发风险到解决问题仅用了不到一周时间,两个月内就平息了一场可能冲击欧美甚至冲击全球的银行危机(主要是对几家全球系统重要性银行以及部分美国区域银行的冲击)。

作者在书中指出,“危机爆发10年后,我们认为全面回顾美国的应对政策,包括我们的决策依据、对政策有效性的评估以及对未来的教训等,是有必要的”,“我们撰写本书的想法很简单:我们欠未来的危机应对者一份指导手册,一份我们自己在应对危机时从未得到过的手册”。

作者简介

本•伯南克,布鲁金斯学会杰出的常驻研究员,2006—2014年担任美联储主席。2022年诺贝尔经济学奖得主。

蒂莫西•盖特纳,私募股权公司华平投资集团总裁,2009—2013年担任美国财政部长。

亨利•保尔森,芝加哥大学保尔森研究所主席,2006—2009年担任美国财政部长。

梁内利,美国财政部负责国内金融事务的副财长,曾任美联储研究和统计部助理主任,2010—2017年担任美联储金融稳定部主任。

目录

译者序

第一章 金融危机及其对未来的启示

第二章 传统流动性支持工具在金融危机初期的使用情况及效果

第三章 美联储的新型最后贷款人政策

第四章 非银行金融机构:新的脆弱性和旧的工具

第五章 政府应对措施的法律授权框架

第六章 拯救抵押贷款巨头

第七章 货币市场基金:崩盘、挤兑和担保

第八章 银行体系资本重组计划

第九章 临时流动性担保计划

第十章 银行资本:重振银行体系

第十一章 降低银行倒闭的影响

第十二章 危机期间的住房政策计划

第十三章 对通用汽车和克莱斯勒的救助与重组

第十四章 实施问题资产救助计划:问题资产救助计划的管理框架

第十五章 金融危机时期的货币政策

第十六章 次贷危机期间的财政应对措施:已采取的、未采取的和下一次应采取的措施

第十七章 经济与金融政策的国际合作

第十八章 关于金融危机应对成效的证据

精彩书摘

第一章 金融危机及其对未来的启示

伯南克、盖特纳、保尔森

2008年的金融危机是大萧条以来美国最具破坏性的金融事件。它摧毁了美国一些最大和最古老的金融机构,并将其他机构带到了破产的边缘,之后政府才出手救助。这场危机瘫痪了全球信贷,破坏了全球金融,并使美国经济陷入1930年代以来最痛苦的衰退。但这并没有导致第二次大萧条,尽管从许多方面来看,金融动荡比引发第一次大萧条的事件更为严重。相反,在2009年金融体系稳定后,美国经济开始缓慢但持续的扩张,这(在本文撰写时)使全国失业率降至半个世纪以来的最低水平。

诚然,新的大萧条得以避免,对于那些在危机引发的深度衰退中失去住房、工作和收入的人来说,并不是什么安慰。它也具有有限的政治影响力,正如我们在危机期间与之密切合作的马萨诸塞州民主党众议员巴尼·弗兰克(Barney Frank)所说,你不能在保险杠贴纸上贴上反事实。尽管如此,政府对美国危机的反应既有力又有效,有助于结束危机并减轻(仍然非常严重的)经济损失。当然,这一反应也非常不受欢迎,包括旨在帮助那些被视为应对危机负责的人的干预措施。在本章中,我们认为,尽管政府的应对措施很有效,但其不受欢迎程度在很大程度上源于政府在进入危机时权力不足过时的监管结构,迫使制定一套比原本可能更为即兴和受限的政策。政策制定者现在应该考虑如何使应对下一场危机的措施更有效,在政治上更具吸引力。

政府对危机的反应是分阶段的。它以传统的方式开始,传统的中央银行贷款旨在恢复商业银行系统的流动性。但是,当传统的放贷机构措施未能平息恐慌时,人们的反应逐渐升级,首先是非常规的央行贷款,以支持短期融资市场,并为非银行公司提供流动性,然后是政府直接救助破产的金融巨头,为重要的信贷市场提供支持,最终导致政府大规模注资,并为整个金融体系提供债务担保。应对措施还包括通过财政和货币刺激来扭转经济自由落体现象并启动复苏的非凡努力。

这不是一个平稳或无错误的过程。如前所述,美国政府在应对恐慌之前没有所需的权力,也没有针对此类紧急情况的既定行动计划。在国会同意提供新的、必要的权力之前,事情变得非常黑暗,但最终还是做到了。最终,两位对立党派的历任总统、政治分裂的国会、联邦储备委员会、财政部、联邦存款保险公司,以及各机构数千名尽职尽责的公务员共同努力,成功地结束了恐慌,防止了新的大萧条,并启动了缓慢但稳定的复苏。

我们三人是作为美联储主席本·S·伯南克(Ben S.Bernanke)帮助塑造国家和全球应对危机的决策者之一;小亨利·M·保尔森(Henry M.Paulson,Jr.)在乔治·W·布什(George W.Bush)总统时期担任财政部长;蒂莫西·F·盖特纳(Timothy F.Geithner)在布什时期担任纽约联邦储备银行(Federal Reserve Bank of New York)行长,随后在巴拉克·奥巴马(Barack Obama)总统时期担任财政部长。我们都写过关于自己经历的回忆录,但在危机发生十年后,我们认为,作为对美国政策应对措施进行更全面审查的一部分是很有价值的,这包括所作选择的理由、对哪些有效哪些无效的评估,以及对未来的一些教训。美国政府已经制定了应对流行病或恐怖袭击等灾难的应急协议,但缺乏控制金融灾难造成的损失的基本策略。

这就是为什么我们非常高兴布鲁金斯学会的哈钦斯财政和货币政策中心和耶鲁管理学院的金融稳定项目赞助了对政府应对危机以及经济和金融结果的彻底审查。本卷中的章节讨论了一些主题,如美联储的常规和非常规贷款、政府接管房利美和房地美、银行资本和担保计划、危机期间的美国财政、货币和住房政策,以及更多有关应对措施每个要素的重要细节和评估。最后一章总结了危机结果的证据状况。

重要的是,后续章节的作者拥有重要的第一手知识,因为他们是设计和执行他们所写政策的关键从业者之一。我们三人在危机期间亲眼目睹了他们的工作。我们看到这些爱国的公职人员表现出非凡的创造力和正直,探索最好的坏选择,不懈地努力寻找最有效的方法,以最大限度地减少经济破坏的风险,修复危机的破坏。在接下来的每一章中,作者描述了他们面临的具体挑战、他们考虑和拒绝的选项以及他们选择的选项、法律、政治和经济限制、实施的艰难但重要的细节、他们选择的结果以及吸取的教训。我们希望他们的集体努力将纪念从2007-2009年的经验中吸取的教训,并帮助我们的继任者和他们更好地应对未来的危机。

作为恐慌的危机

2008年的危机是一场经典的金融恐慌,至少自1637年荷兰郁金香危机以来,这是经济史上的一个主要事件,但这次危机的根源是对可疑抵押贷款的狂热,而不是对时尚花卉的狂热。随着房地产泡沫破灭,投资者和债权人疯狂地减少了与抵押贷款和抵押贷款支持的金融工具相关的任何人的风险敞口,引发了抛售和追加保证金。金融恐慌削弱了信贷,破坏了对更广泛经济的信心,而由此造成的失业和丧失赎回权在金融市场造成了更多恐慌,这一恶性循环可能会拖累经济和金融体系。

很难夸大危机变得多么混乱和可怕。从2008年9月开始的一个月期间,抵押贷款巨头房利美和房地美突然国有化,这是美国政府自大萧条以来最积极的金融干预;久负盛名的投资银行雷曼兄弟(Lehman Brothers)破产,这是美国历史上最大的破产案;经纪公司美林(Merrill Lynch)被美国银行(Bank of America)收购;850亿美元救助保险公司AIG,以防止比雷曼更大的破产;华盛顿互惠银行(Washington Mutual)和瓦乔维亚银行(Wachovia)倒闭,这是美国历史上联邦保险银行倒闭最多的两家银行;政府首次为价值超过3万亿美元的货币市场基金提供担保;同样史无前例地支持价值1万亿美元的商业票据;在最初的市场崩溃后,国会批准政府为整个金融系统提供7000亿美元的支持。这一切都发生在总统竞选的最后阶段。历史正在以扭曲的速度前进,每天都必须在不确定的迷雾中做出相应的决定。

重要的是,2007年至2009年的事件不仅在心理层面上是一场恐慌,尽管情绪确实高涨,但在更狭义的技术层面上也是如此。对于经济历史学家来说,恐慌特指短期债务的广泛挤兑。恐慌之所以会发生,是因为金融这个通常是经济增长重要驱动力的庞大而充满活力的部门,本身也很脆弱。这种脆弱性源于这样一个事实,即银行和其他金融中介机构履行着两项关键的经济职能,它们偶尔会发生冲突。首先,他们给人们提供了一个容易接近的地方来存放他们的钱,一个比床垫更安全、利率更高的地方。其次,他们用这些钱向家庭和企业贷款。换言之,他们为了长期贷款而借入短期贷款,这一过程被称为“成熟度转换¬¬¬成熟度转型是一项重要的社会功能,但它伴随着一种内在的风险:如果存款人或其他短期债权人出于任何原因对该机构失去信心,那么每一家短期借贷和长期借贷的机构都容易受到“挤兑”的影响。即使是一家资产价值高于负债的有偿债能力的银行,如果这些资产流动性太差,无法满足其现金需求,也可能倒闭。恐慌是银行挤兑的一种表现:这是一种债权人对整个系统失去信心并承担大量短期债务的情况。从历史上看,恐慌通常会导致信贷大幅收缩和资产价格大幅下跌,对更广泛的经济产生灾难性影响。

与大多数国家一样,美国也试图通过限制银行承担过度风险的法规,以及为储户提供的政府保险,来减少挤兑和恐慌的风险,如果他们担心自己的银行处于危险之中,政府也会降低他们挤兑的动机。但是,现代金融机构依赖于许多形式的资金,而不是存款,这些存款没有保险,可能“可运行”。在现代,银行挤兑不再需要实际银行的实际挤兑,只需单击鼠标即可。

更普遍的观点是,金融机构与其他企业不同,它们的成功主要取决于商品和服务的成本和质量,而金融机构主要取决于信心。没有它,任何金融机构都无法运转,但出于理性或非理性的原因,它随时都可以运转。当它走的时候,它通常走得很快,很难再回来。恐惧与人类的心理是紧密相连的,群体心理是强大的,这使得踩踏事件很难预测,也很难阻止。因此,恐慌的可能性永远无法完全消除,因为没有办法消除过度自信或困惑。¬

换言之,只要风险承担和成熟度转型仍然是金融的核心,只要人类仍然是人类,世界将面临金融危机的威胁。不幸的是,灾难总是可能发生的。

那么,是什么让这场灾难发生了呢?