-

已选 件

- 已售件

-

服务

- √7天无理由退货(拆封后不支持)

- √假一赔三

- √消费者保障服务

商品详情

-

ISBN编号

9787301192139

- 作者

-

出版社名称

北京大学出版社

-

出版时间

2011-07-01

-

开本

16开

- 纸张

-

包装

平装

-

是否是套装

否

-

ISBN编号

9787301192139

- 作者

-

出版社名称

北京大学出版社

-

出版时间

2011-07-01

-

开本

16开

- 纸张

-

包装

平装

-

是否是套装

否

- 查看全部

内容简介

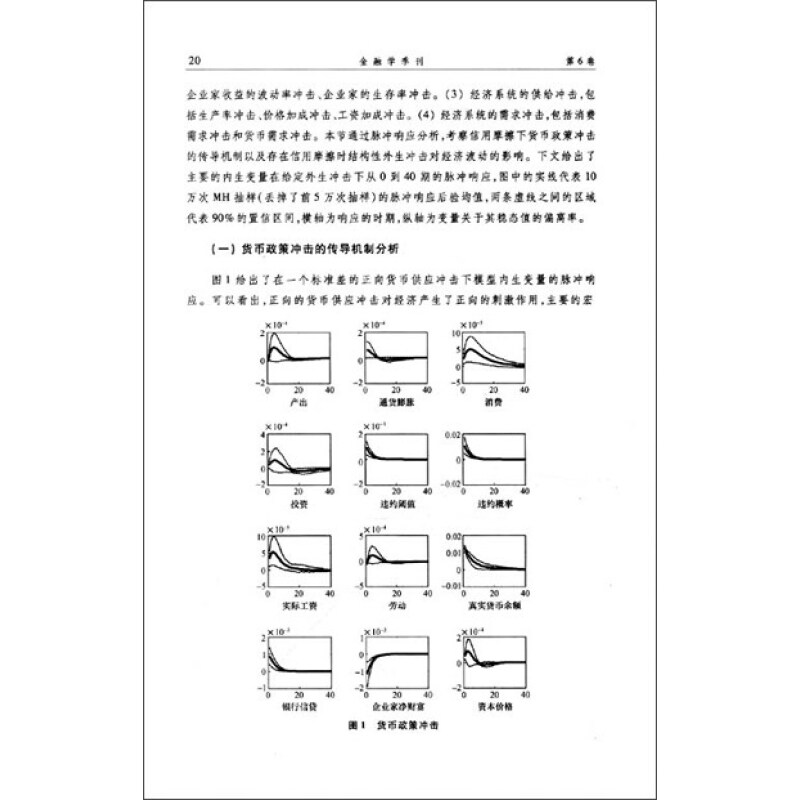

《金融学季刊(第6卷第1期2011)》主要构建了一个用于分析由信用摩擦和名义债务合同引致的金融加速器效应和债务一紧缩效应对经济波动影响的动态随机一般均衡模型。分析表明,金融加速器效应和债务一紧缩效应的共同作用减弱了货币政策冲击的影响,放大了生产率冲击作用,并部分抵消了货币需求冲击、价格加成冲击及X-资加成冲击对经济的紧缩作用,产出和通货膨胀无论在短期还是长期都较多地受到生产率冲击的影响,而货币政策冲击对中国经济波动的影响时常微弱。

内页插图

精彩书摘

本文基于我国2003年到2008年指数型基金以外的股票型基金和混合型基金的半年度样本数据,采用时间固定效应模型的实证分析发现了我国基金的“流动性动机交易”特点,发现基金很大程度上通过调整持股比例来满足申购赎回所产生的资金流动需要,调整持股只数(即投资范围)的程度较低,但是基金若受流动性限制较强,将增加其调整持股范围的倾向。然后分析基金规模和持股特征对基金风险调整收益的影响,发现资产组合调整方式与基金的风险调整后收益存在显著的正相关关系。基金规模的扩大体现出流动性限制影响下的显著收益损失可以通过资产配置方式的改变(例如分散投资以及提高持股比例)来克服,从而肯定基金经理的资产配置决策在克服规模不经济过程中所起到的重要作用。另外,对资金流动的收益影响分析发现,资金流动带来的流动性冲击确实给基金造成了收益损害,但是资金流动的一次项影响大于二次项影响,基金规模变化中资金流动的收益影响主要体现为“流动性动机”的持股特征调整所代表的正向影响。

本文认为以上持股特征对基金收益的影响途径是:股票组合投资范围的扩大能更有效地分散流动性冲击的影响从而更好地实现预定的投资计划,较高的持股比例也有助于提高基金的私有信息套利能力从而抵消相伴的流动性限制。本文通过对不同类型基金的比较分析,发现持股分散的收益作用在受流动性限制较大的大盘股基金和小盘股基金中更为显著,持股比例提高过程中所带来的私有信息优势也被逐渐增大的流动性损失所抵消,从而验证了以上流动性假说。

对于基金管理人而言,以上结论并非表明只要通过增加持股只数和提高持股比例就能提高自身的非系统性风险收益能力。因为以上收益影响途径的实现还受制于基金的研究能力和市场的私有信息含量。“流动性动机交易”的实证结果表明,基金始终是在自身研究能力下谨慎地扩大投资范围以避免边际收益的下降;谨慎性检验也表明,持股比例的收益影响是递减的,而流动性损失将增大。所以基金应该通过权衡私有信息套利可能和流动性损失来提高持股比例,在发展过程中需积极配备扩大投资范围所需的研究能力,从而更灵活地应对易变的市场流动性需要。

……